【イラストで解説】2023年10月からインボイス制度スタート! 業務委託・フリーランス美容師は何をすればいい?

業務委託・フリーランス美容師はどうすればいい?

ここからはインボイスの対応について、特に影響が大きい免税事業者の業務委託・フリーランス美容師に絞って解説していきます。

消費税法では、事業を行う個人と法人が納税義務者となっています。一方、基準期間(個人事業主については前々年、法人については前々事業年度/今年・本年度ではないので注意!)における課税売上高が1,000万円以下の小規模事業者については消費税の納税義務を免除することとされており、この制度により納税義務が免除される事業者のことを「免税事業者」と言われます。

すでに消費税を納めている課税事業者は「適格請求書発行事業者」の申請・登録を粛々と進めればよいのですが、免税事業者はインボイス制度の検討と対応準備が必要となります。

基準期間の課税売上高が1,000万円以下の免税事業者は、相応の準備期間が必要になります。

インボイス発行を求められるのはどんな場合?

インボイスの登録をするかどうかは、インボイスの発行を求められるかどうかを基準に考えるとよいと思います。

まず、買主が事業者の場合(BtoB:Business to Business)。仕入税額控除を適用するため、インボイスの交付を求められることが多いと考えられます。美容室と業務委託・フリーランス美容師の関係もBtoBです。

次に、買主が消費者の場合(BtoC:Business to Consumer)。買主である消費者は、そもそも消費税の納税義務者でなく「インボイスは要らない」という反応がほとんどです。これは業務委託・フリーランス美容師とお客さまの関係をイメージしてもらえればわかると思います。

業務委託美容師はインボイスを求められる可能性も

買主からインボイスの発行が求められる場合と、そうでない場合は、買主が誰かによって変わります。まず、課税事業者の美容室と業務委託契約を結んでいる業務委託美容師は、美容室からインボイスの発行を求められる可能性があります。

一方で、売上からシェアサロンの利用料を支払っているフリーランス美容師の場合は、課税事業者である美容室から報酬を受け取っているわけではないので、インボイスの発行を求められる可能性は低いです。つまり、美容室から報酬を受け取っているのか、もしくは、お客さまから報酬を受け取っているのかによって対応が異なります。

インボイス発行事業者登録をするかはどう判断する?

一つの基準として、業務委託契約を結んでいる美容室からインボイスの発行を求められるか、求められないかによって判断することができます。

インボイスの発行を求められる場合は、今後の取引を考えて登録手続きをしたほうが良いでしょう。また、今後、年間売上1000万円、2000万円と事業を拡大していきたい業務委託美容師も将来的な登録検討をオススメします。

インボイス登録をする場合の手続きは?

インボイス登録をする場合、顧問税理士さんに相談してください。顧問税理士さんがいない場合は、確定申告をしている税務署で相談すれば必要な手続きを教えてもらえます。

なお、インボイスの登録申請の〆切に注意が必要です。当初、インボイス制度導入と同時にインボイスを発行するなら2023年3月末日が〆切でしたが、登録はまだ可能です。9月末までに登録すれば10月から発行できます。

ただし、インボイス発行に必要な登録番号の到着までに一定期間かかるため、早めに対応しましょう。登録番号がないと請求書のやり取りが複雑になってしまいます。

インボイス制度がスタートしたら収入はどう変わる?

インボイス制度スタート後の収入もシミュレーションをしておきましょう。以下は、年間売上550万円(消費税込み)の業務委託美容師のケースです。

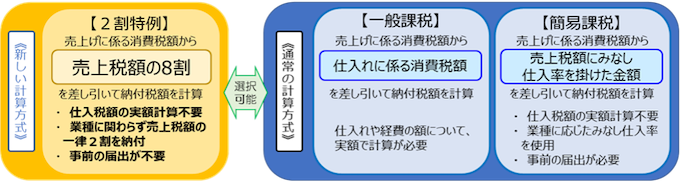

業務委託美容師の場合は、多くの場合、簡易課税方式か2割特例を選択することになります。

簡易課税方式

第5種事業(運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く))はみなし仕入れ率を50%としています。受け取った消費税の半分を、仕入れの支払い時に払っていると見なされる仕組みです。

2割特例

インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった場合、仕入税額控除の金額を、特別控除税額(課税標準である金額の合計額に対する消費税額から売上げに係る対価の返還等の金額に係る消費税額の合計額を控除した残額の100分の80に相当する金額)とすることができます。

一般課税、簡易課税、2割特例は選択可能です。選択の際には、以下の図を参考にしてください。

出典:国税庁 2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

免税事業者のままでいることが一番トクに見えますが、インボイスを発行できないため報酬額が下がることや、取引先が制限されるリスクもあるので、よく考えて決定してください。

税の話は専門家に相談!

インボイスの基本とその対応について理解できましたか?

税金の話はとても複雑であり、次々と情報がアップデートされるので、少しでも不安があるようなら、税理士や税務署の職員など、税金のプロに相談しましょう。

インボイスコールセンター(インボイス制度電話相談センター)でも相談を受け付けています。https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/04-1.htm

ぜひ、しっかりと疑問を払拭した上で、インボイス対応を進めてください。

監修・イラスト協力

稲垣啓(いながきひらく)さん

税理士/中小企業診断士

【趣味だけど本気でイラスト】平日は企業内で経理業務、週末は税理士・中小企業診断士活動中。税法セミナー講師のほか、「稲垣経営研究所」の名で更新しているnoteが、難解な税金・経営分野を ”下手可愛い” イラストで分かりやすく伝え、人気を集める。著書には、『副業開業本(共著)』(中央経済社)が2023年秋刊行予定のほか、『税法の入門書』(日本実業出版社)と『原価計算本』(中央経済社)が刊行予定。

(文/外山武史)